Nel sistema Iva nazionale trovano applicazione 4 misure di aliquote diverse. Secondo quanto disciplinato dall’art.16 del D.P.R. 633/72 le aliquote iva in vigore e ad oggi applicabili sono:

- l’aliquota ordinaria (comma 1), stabilita nella misura del 22%;

- l’aliquota agevolata del 10% (comma 2);

- la “nuova” aliquota agevolata del 5% (comma 2);

- l’aliquota super agevolata del 4% (comma 2).

La misura dell’aliquota Iva applicabile è oggettivamente dipendente dal tipo di bene ceduto o di servizio prestato. Allegata al Decreto IVA (D.P.R. 633/72) vi è una tabella suddivisa in parti che elenca l’aliquota applicabile ai singoli beni.

La parte II della tabella riporta i beni a cui deve essere applicata l’aliquota iva al 22% mentre la Parte II individua quei beni a cui è applicabile l’aliquota agevolata al 10%.

Abbiamo accennato in diverse occasioni su questo sito all’agevolazione offerta proprio dal punto 127-septiesdecies della Parte III della tabella che prevede l’applicazione dell’aliquota al 10% per gli oggetti d’arte, di antiquariato, da collezione, importati; oggetti d’arte di cui alla lettera a) della tabella allegata al decreto-legge 23 febbraio 1995, n. 41 ceduti dagli autori, dai loro eredi o legatari.

Si tratta quindi dell’ormai conosciuta agevolazione relativa all’applicazione dell’aliquota iva ridotta al 10% per gli oggetti d’arte (classificabili giuridicamente e fiscalmente come tali) ceduti direttamente dall’artista o dai suoi eredi.

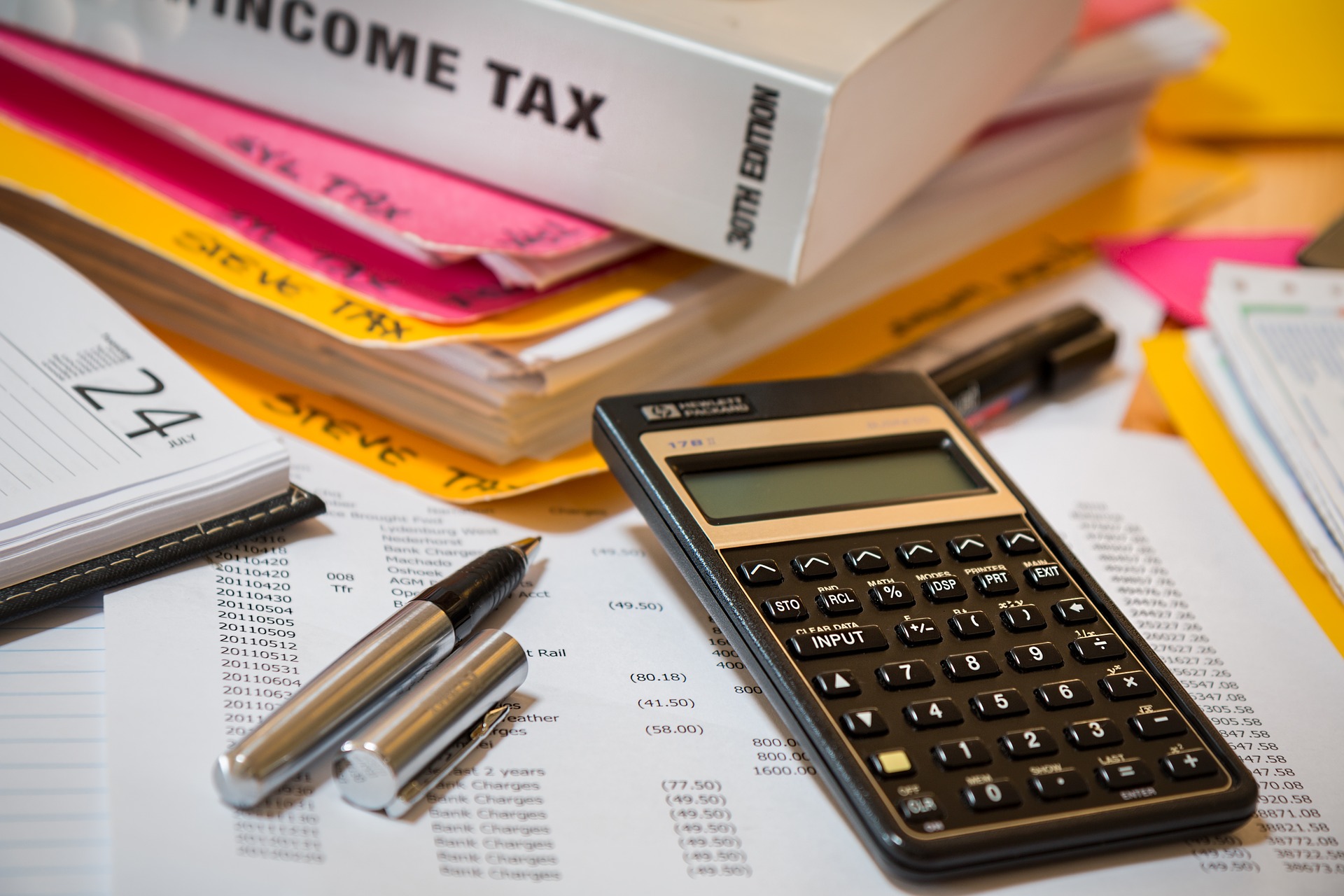

Questa interessante situazione (e conveniente… se ci rapportiamo agli altri paesi dell’unione europea…) potrebbe venir meno con l’innalzamento delle aliquote iva previsto per il 2020 qualora il nostro futuro governo non trovi circa 23 miliardi di Euro per scongiurare l’innalzamento delle aliquote d’imposta.

Le Aliquote Iva dal 2018…

Facendo un minimo di riepilogo sulla questione dobbiamo ricordare che la Legge di Bilancio 2018 (articolo 1, comma 2, L. 205/2017) aveva stabilito la “totale” sterilizzazione degli aumenti delle aliquote Iva previsti per l’anno 2018 e una “parziale” sterilizzazione per il 2019. In tal modo, per l’anno 2018:

- l’aliquota ordinaria è rimasta fissa al 22%;

- l’aliquota del 10% non ha subito alcun incremento.

Per gli anni successivi era in allora previsto che:

- l’aliquota al 10% sarebbe dovuta salire all’11,5% per il 2019 e al 13% dal 2020

- l’aliquota al 22% sarebbe dovuta salire al 24,2 nel 2019, al 24,9% nel 2020 e al 25% nel 2021.

Tuttavia, la legge di Bilancio per il 2019 (articolo 1, comma 2, L. 145/2018) ha confermato che per l’anno 2019:

- l’aliquota Iva ridotta nella misura del 10%

- l’aliquota Iva ordinaria nella misura del 22%

… e il possibile eumento dal 2020

Se con la Legge di bilancio per il 2020 non verranno reperite le somme necessarie a scongiurare ulteriormente gli innalzamenti dell’imposta dal 1° gennaio 2020 l’aliquota agevolata al 10% passerà al 13% mentre quella ordinaria del 22% passerà al 25,2% (Follia!!!! E non è un commento politico… è una considerazione economico tecnica!).

Certo, questo innalzamento inciderà sul prezzo della carne, dei salumi, del pesce fresco, dello zucchero, del sale, dell’olio, degli alimenti per i bambini, del caffè, della fornitura di acqua, luce e gas, dei farmaci, delle ristrutturazioni edilizie, dei biglietti dei treni, autobus e metropolitane, ecc. ma solo per citarne alcuni… ma anche sulla vendita per quanto qui ci compete delle opere d’arte da parte degli artisti o dei servizi di intermediazione delle case d’asta o della cessioni di oggetti d’arte che non beneficiano dell’aliquota agevolata.

Preparatevi quindi, almeno psicologicamente, a dover sborsare 3,2% in più di iva se si sconta l’aliquota ordinaria oppure il 3% in più se si tratta di aliquota agevolata se volete accrescere la vostra collezione d’arte.

Ma oltre all’incremento “nominale” dell’aliquota l’innalzamento dell’iva comporterà di ricaduta anche un innalzamento dei prezzi dei beni… pochi operatori penso che rinuncino ad una parte del proprio compenso “rosicchiato” dall’incremento dell’imposta lasciano inalterato il prezzo finale dei beni per il consumatore finale.

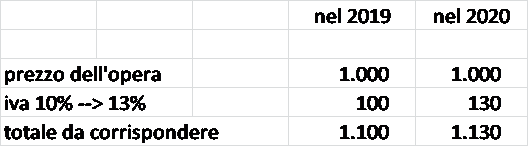

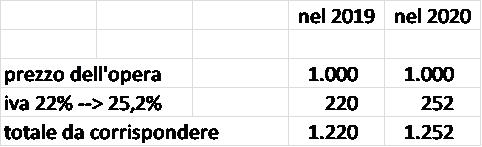

Per chiarire meglio quanto illustrato sopra proviamo a fornire degli esempi:

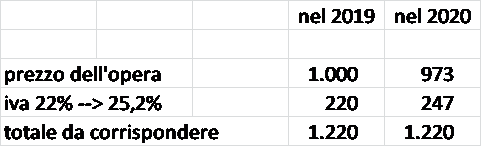

Es. 1) artista che vende direttamente una sua opera al Sig. Mario Rossi ad Euro 1.000

Es. 2) artista che decide di “subire” integralmente l’aumento dell’iva lasciando inalterato il prezzo per il cliente finale

Es. 3) operatore dell’arte che effettua un servizio per un collezionista con applicazione dell’iva ordinaria

Es. 4) operatore dell’arte che decide di assorbire integralmente l’incremento dell’imposta.

Come si può notare nel primo e nel terzo esempio l’incremento dell’imposta incide totalmente sul collezionista Sig. Mario Rossi che deve pagare un prezzo più alto per acquistare l’opera (dovuto all’incremento dell’IVA), mentre nel secondo e nel quarto caso, l’artista e l’operatore dell’arte hanno deciso di “sopportare” integralmente l’incremento dell’iva lasciato inalterati i prezzi del 2019 per il cliente. Questa situazione genererebbe tuttavia una riduzione dei loro guadagni rispetto a prima.

A questo punto che fare?

Intanto è opportuno cercare di effettuare qualsivoglia danza propiziatoria affinché questo incremento dell’imposta non avvenga…, ma se questo non dovesse bastare sarà opportuno trovare una soluzione intermedia di incremento dei prezzi affinché in parte incidano sul collezionista ed in parte l’incremento dell’imposta incida sull’artista o sull’operatore economico dell’arte.

Senza dubbio è necessario valutare attentamente la pianificazione finanziaria delle propria attività monitorando le entrate e le uscite al fine di non subire “tensioni finanziarie” ed eventuale carenza di liquidità nei primi periodi del 2020.

⇒Attenzione agli acconti! Chi decide di acquistare un’opera nel 2019, ma intende pagarla con degli acconti corrisposti anche nel 2020, su questi ultimi verrà applicata già la nuova aliquota IVA.

E per gli operatori che applicano il meccanismo dell’iva del margine…? Beh nulla cambia in merito ai presupposti soggettivi ed oggettivi di applicazione di tale regime. Sul margine calcolato sarà tuttavia applicabile la nuova aliquota iva maggiorata.